期货要学会什么(期货要学会什么知识)

期货市场,一个充满机遇与挑战的领域,吸引着无数投资者跃跃欲试。但期货交易并非易事,它远比股票、基金等投资方式复杂得多,稍有不慎便可能遭受巨大损失。想要在期货市场中立于不败之地,必须掌握扎实的专业知识和技能。期货交易究竟要学会什么?让我们一起来探讨。

1. 期货基础知识:入门必修课

学习期货,首先要打好基础。这包括对期货交易机制、合约规则、交易流程等方面的深入理解。你必须知道什么是期货合约,它与现货交易有何区别,不同的期货合约品种有哪些特点,交易所的规则和制度是什么等等。

这部分知识看似枯燥,却是期货交易的基石。 你可以通过阅读相关书籍、参加培训课程或者在线学习平台来学习这些基础知识。 千万不要轻视这部分的学习,因为一个不了解交易规则的人,就像一个不会游泳的人跳进了大海,后果可想而知。

你需要了解的具体内容包括:

- 期货合约的构成要素: 交割月份、交易单位、最小变动价位、保证金比例等等。理解这些要素对于计算盈亏、制定交易策略至关重要。

- 期货交易所的规则: 包括交易时间、涨跌停板限制、交易手续费、保证金制度等,这些规则直接影响你的交易行为。

- 期货合约的种类: 不同的期货合约品种(例如:股指期货、商品期货、金融期货等)具有不同的风险和收益特征,你需要根据自身的风险承受能力和投资目标选择合适的品种。

- 交割制度: 了解期货合约的交割方式,以及如何进行交割,这对于实物交割的合约尤为重要。

2. 技术分析:洞察市场走势

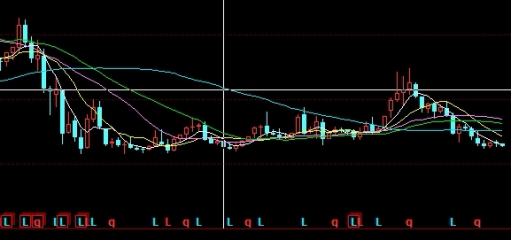

掌握技术分析是期货交易中非常重要的一环。技术分析通过对历史价格数据的图表分析,来预测未来的价格走势。这需要学习各种技术指标,例如K线图、均线、MACD、RSI、布林带等等,并能够结合这些指标进行综合判断。

学习技术分析并非只是死记硬背各种指标的计算方法,更重要的是理解这些指标背后的含义,以及它们在不同市场环境下的应用。 你需要学习如何识别各种图表形态,例如头肩顶、头肩底、三角形等等,并能够根据这些形态判断价格的潜在走势。

需要注意的是,技术分析并非万能的,它只能作为辅助决策的工具,不能完全依赖技术分析来进行交易。 同时,要选择适合自己的技术分析方法,切勿盲目跟风。

3. 基本面分析:把握市场大势

除了技术分析,基本面分析也是期货交易中不可或缺的一部分。基本面分析主要是研究影响期货价格的各种宏观经济因素和微观因素,例如供需关系、政策法规、国际形势等等。

学习基本面分析需要具备一定的经济学知识和市场分析能力,能够从海量信息中提取关键信息,并对市场走势进行判断。 例如,对于农产品期货,你需要关注天气状况、产量、库存等等;对于股指期货,你需要关注宏观经济数据、公司业绩等等。

基本面分析与技术分析相互补充,两者结合才能更好地把握市场走势。

4. 风险管理:控制损失,保住本金

期货交易风险极高,风险管理是期货交易中最重要的一环。 没有良好的风险管理意识和技能,即使你的技术分析和基本面分析能力再强,也可能最终血本无归。

你需要学习各种风险控制方法,例如:

- 设置止损点: 这是控制风险最有效的方法,它可以限制你的潜在损失。

- 控制仓位: 不要过度集中仓位,分散投资可以有效降低风险。

- 使用保证金: 正确使用保证金可以放大你的收益,但同时也可能放大你的损失,需要谨慎操作。

- 制定交易计划: 在交易之前制定明确的交易计划,包括进场点位、止损点位、目标价位等等,并严格按照计划执行。

5. 心理素质:战胜恐惧与贪婪

期货交易不仅考验你的知识和技能,更考验你的心理素质。 市场波动剧烈,容易引发投资者情绪波动,导致做出非理性的交易决策。 贪婪和恐惧是期货交易中最大的敌人,你需要学习如何控制自己的情绪,保持理性,避免冲动交易。

这需要长期磨练,不断经验教训,才能逐渐提升自己的心理素质。 可以尝试进行模拟交易,积累经验,并学习一些心理控制技巧。

总而言之,学习期货交易是一个持续学习和不断实践的过程。 你需要不断学习新的知识和技能,不断经验教训,才能在期货市场中取得成功。 切记,期货交易风险极高,入市需谨慎,千万不要盲目跟风,要根据自身的实际情况制定合理的投资策略。 只有具备扎实的知识、良好的心态和科学的风险管理策略,才能在期货市场中获得长期稳定的收益。

上一篇

下一篇